浅析螺纹钢01合约逼仓的可能性(下)

发布时间:2018-11-29 阅读数:

作者:郑宗豪

从业资格号:F3051725

四、历年螺纹钢01合约交割情况回顾

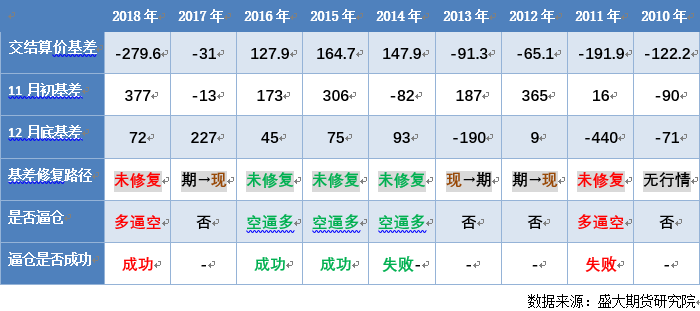

本文统计了历年螺纹钢01合约交割结算价,交割月上海地区现货均价以及价格结算价基差。

历年来螺纹钢01合约共计交割9次,其中贴水交割6次,升水交割3次;

发生逼仓行情5次,其中多逼空2次,空逼多3次;逼仓成功3次,失败2次。

总体来看,螺纹钢01合约发生逼仓行情的概率比较高。其中熊市阶段容易发生“空逼多行情”,牛市阶段容易发生“多逼空”行情。具体如下表统计所示。

以下对历年螺纹钢11月-1月行情进行简单回顾:

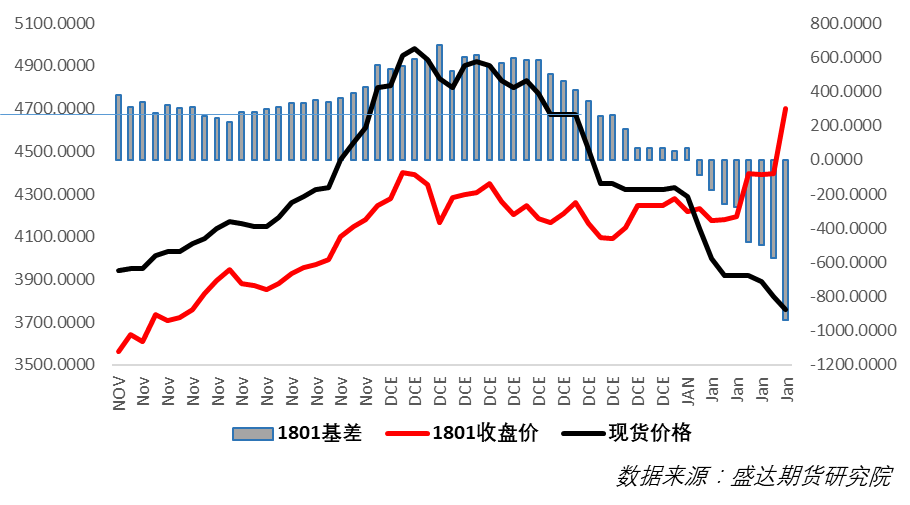

(1)2018年行情回顾

11月初,螺纹钢1801合约基差从377元震荡上行至615元。12月中旬开始,现货价格拐头下跌,伴随仓单注销明显,使得期货价格维持震荡盘整,合约基差迅速走弱至12月底的72元。

受限产停工一刀切的影响,市场对来年开春需求情况普遍乐观,市场多头接货意愿强烈,1801合约以明显持高于往年的持仓量进入交割月。对比之下的是仓单数量迟迟未明显增加,市场出现“多逼空”行情,期货价格快速上涨,截至最后交易日,以-279.6元的结算价基差完成交割。

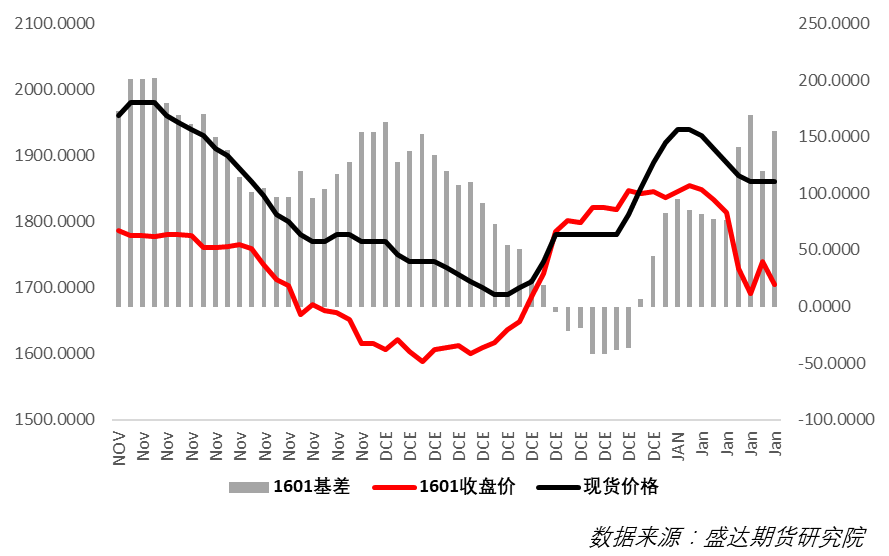

(2)2017年行情回顾

11月,螺纹钢01合约价差基本维持在-100至100区间范围内震荡。期现价格来回交错。从12月初开始,基差持续走强,至中旬上冲至258元。是年,螺纹价差结构出现转换,由正向转换为反向结构,市场基本完成牛熊转换,买方接货意愿较强。

进入交割月,仓单数量持续下降。1701合约开始上行,向现货靠拢实现基差修复。截至最后交易日,以约-31元的结算价基差顺利完成交割。

(3)2016年行情回顾

2016年初,期货合约处于正向结构,市场熊市氛围浓厚。

11月起,螺纹钢现货价格下跌,期货价格震荡走弱。基差从173元持续走弱到12月底的45元。

进入交割月,仓单数量增幅明显。熊市背景下,买方接货意愿较弱,从而引发“空逼多”行情。期货价格拐头加速下行。截至最后交易日,以约127.9元的结算价基差完成交割。

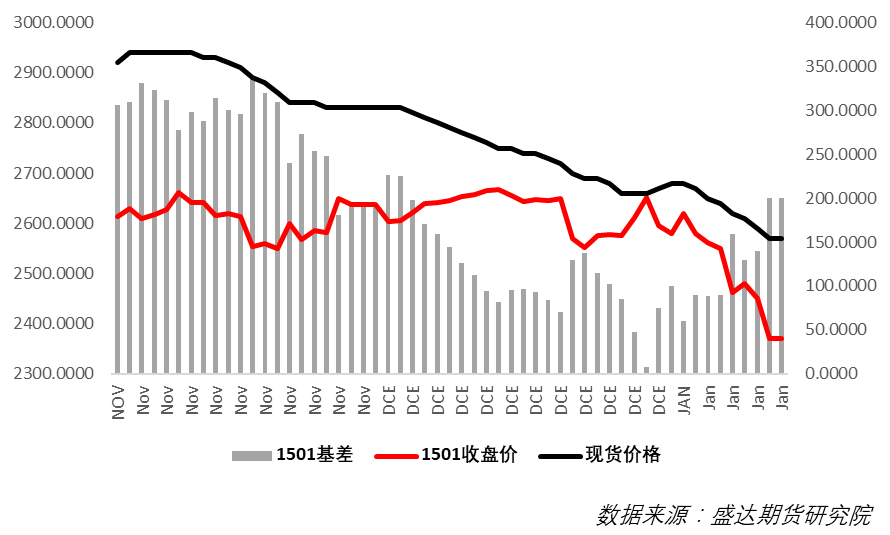

(4) 2015年行情回顾

2015年,市场处于强空头趋势,现货全年维持在下跌通道内,期货价差结构处于正向结构。

11月初,基差高达306元。随着交割月的临近,1501合约开始震荡走稳,向持续走弱的现货价格靠拢。截至12月底,基差修复到75元。

进入交割月,仓单数量增幅明显。强空头趋势下,买方接货意愿较弱,市场出现“空逼多行情”。期货价格加速下跌,基差迅速走强。截至最后交易日,以约164.7元的结算价基差完成交割。

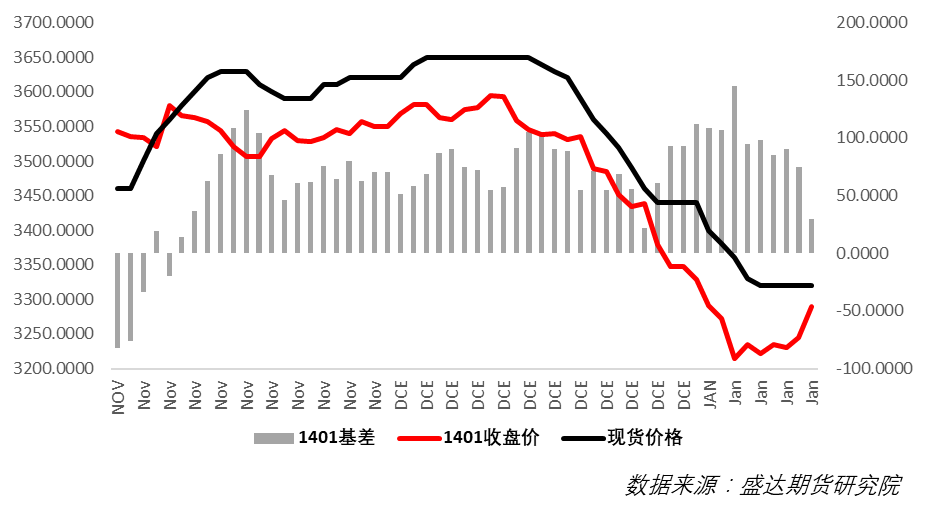

(5)2014年行情回顾

2014年,市场处于强空头趋势,现货全年维持在下跌通道内,期货价差结构处于正向结构。

11月初,基差从-82元迅速走强至124元后维持震荡。

进入交割月,仓单数量持续增加。熊市行情,买方接货意愿不强,市场出现小幅的“空逼多”行情。后续部分空头选择平仓了结,期价小幅回升。截至最后交易日,以约做147.9元的结算价基差完成交割。

-

总结

商品期货交易在大多数时候对于多空都是公平的,一个多头仓位的开启,意味着一个空头的进场或者多头的离场。

但是交割不然。人们对当下的认知和未来的预期存在着天然的偏离,从而形成了期现的基差。产业身处当下,资本掌控未来。当基差较大时,每场交割都是“未来”和“当下”争夺定价权的较量。然而,商品周期和交割制度本身决定了并非每次交割对多空双方都是绝对公平的。只有在熊市背景下,产业参与交割的量级较大,才会有利于空头,否则基本上还是钱比货多的逻辑占上风。逼仓由此诞生。

回顾历史,从历年案例中总结出,影响逼仓行情发生可能性的关键因素包括:(1)临近交割月的即期合约基差。(2)卖方交货能力。(3)买方接货意愿。(4)商品价格周期。

展望未来:

(1)当下需要重点关注螺纹1901合约的基差率;

(2)通过跟踪交易所仓单数量和现货市场标准交割品的整体存量来了解卖方交货能力;

(3)关注库存结构转移的进度,跟踪买方接货意愿的变动情况;

(4)重点关注11月统计局房屋开工数据和基建数据判断来年开春的需求预期,从而判断商品价格周期是否发生改变。

法律声明

盛达期货有限公司(以下简称“本公司”)。

报告所引用信息和数据均来源于公开资料和合法渠道,盛达期货力求报告内容和引用资料和数据的客观与公正,但不对所引用资料和数据本身的真实性、准确性和完整性做出保证,也不保证所包含的信息和建议不会发生任何变更。报告中的任何观点与建议仅代表报告当日对市场的判断,仅供阅读者参考。阅读者根据本报告做出的任何投资决策及其所引致的任何后果,概与本公司及作者无关。

本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。

本报告版权归本公司所有,为非公开资料,仅供本公司的客户使用。未经本公司书面授权,任何人不得以任何形式传送、发布、复制本报告。本公司保留对任何侵权行为和有悖报告原意的引用行为进行追究的权利。未经授权的转载,本公司不承担任何转载责任。

更多资讯,欢迎扫描二维码!

盛达期货有限公司

(Shengda Futures Co., Ltd)

电话(phone): 4008 26 3131

传真(fax): 0571-28289393

地址: 浙江省杭州市钱江世纪城平澜路259号国金中心B座22楼

邮编: 310000

浙工商网监 3300003300000000023780号

浙工商网监 3300003300000000023780号