高粱反倾销导致后期进口大减,利于国内玉米饲

发布时间:2018-04-19 阅读数:

● 从业资格号:F3033796

中国商务部17日宣布,决定对原产于美国的进口高粱实施临时反倾销措施。自2018年4月18日起,进口经营者在进口被调查产品时,应依据该初裁决定所确定的各公司的保证金比率向中国海关提供相应的保证金。

对各公司征收的保证金比率为:新谷公司和其他美国公司均按178.6%征收保证金。

据外商称:目前有200万吨高粱拟进口到中国,其中80万吨还未装运,只能转销其他国家;120万吨已经在途的还不知如何处理,出口商正在向有关部门请示。

另外,据该外商称:参照DDGS反倾销的实例,据文件称缴纳高额保证金后,若征收关税数量少于缴纳保证金数额,则多余部分退回,而实际上没有退回。因此,目前外商倾向于不缴纳保证金,把不能出口中国的高粱转销其他国家。而缴纳保证金后,美国高粱进口成本已超过3000元/吨,根本无法出口中国。

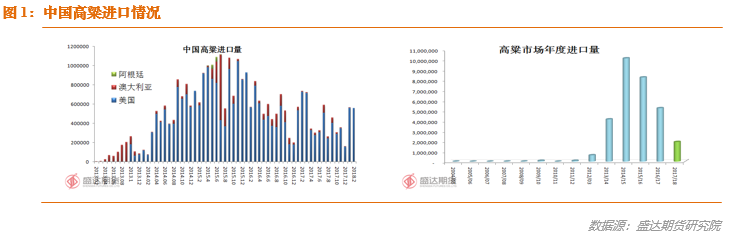

由于美国高粱具有较高的饲用价值,能替代饲料中的玉米,加之其自身存在的价格优势,2013年以来,我国高粱进口量大幅增加,2016年、2017年高粱年进口量分别为665万吨和506万吨,均远高于2013年我国高粱进口的108万吨,而美国始终是我国主要高粱进口国,从2013年的31.7万吨增加至2017年的475.8万吨,增长14倍;2016年、2017年分别占总进口量的88%和94%;与此同时,美国高粱对中国出口价格由2013年的每吨290美元下降至2017年的每吨200美元,下降31%。

我们分析认为,这对市场影响可分为国际和国内两个方面:

一、国际方面

1、国际高粱出口价格将大幅下降。在中国商务部发出初步裁定公告后,国际高粱市场没有人出价购买。而原定出口中国的80万吨高粱重新寻找买主,美国的高粱/玉米出口需求可能相应减少100万吨左右。

2、美国玉米的结转库存将大幅增加。中国进口美国高粱占美国出口量的85%,2018/18市场年度临近末期,美国的460万吨高粱需要寻找新的目的地,或者出口至其他国家,或者用于美国国内消费,而这会取代美国玉米的饲用消费量、玉米制作乙醇或者美国玉米出口需求。高粱供给突然过剩,或将导致美国玉米结转库存增加1.8亿蒲。这样美国2017/18年度玉米库存将从21.82亿蒲增至23.62亿蒲,库存消费比从14.78%增至16%。这给美国旧作玉米带来一些压力。不过美国新作玉米涨幅依旧取决于美国夏季天气。

3、美国市场担心,这会迫使部分原拟种植高粱的土地弃种或者转种大豆、玉米等其他作物。

二、国内影响

1、中国后期高粱进口量有望大幅下降

目前美国高粱 5 月船期离岸价 200.28美元/吨,加上运费 43.5 美元/吨,到港完税成本 1800 元/吨,按178.6%的保证金缴纳比率,保证金缴纳额 3215 元/吨,合计 5015 元/吨。目前广州港口 15%水分散船二等玉米报价 1910 元/吨,进口高粱完全失去对玉米的价格替代优势。

2、中国饲企找不到其他进口国来大量进口高粱

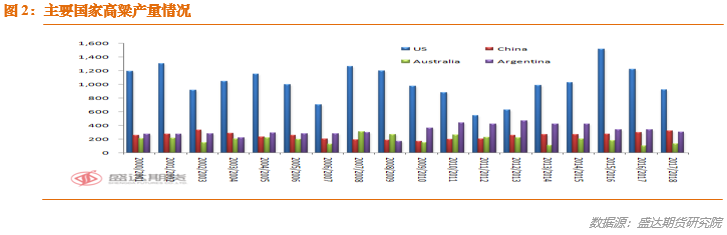

据USDA4月产量报告,2017/18年度,美国高粱产量924万吨,较上年度下降24.26%;阿根廷产量300万吨,较上年下降11.77%。虽然澳大利亚产量130万吨,增产30%,不过因目前该国和中国关系紧张,也难以成为中国的稳定高粱进口源。

更为重要的是,国内饲企应该会讲政策,不会逆着国家政策方向指引来费力寻找其他进口国。

3、市场目前担心,大麦进口或将后期也面临政策风险

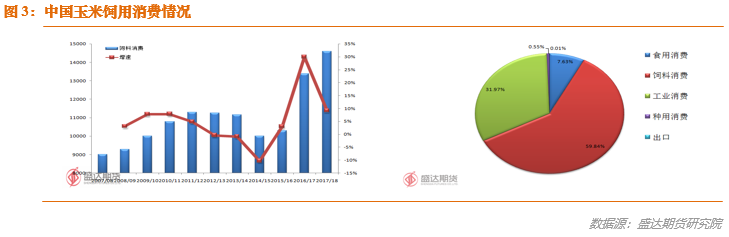

4、这有利于玉米对高粱的反替代,利于国内玉米消费增加

4月13日,广东港口进口高粱库存 33.8万吨,日均销售量 1.3 万吨,可销售 26 天。后期美国高粱进口量下降,广州港口玉米日均销售量预计增加 1.2 万吨。

据国粮中心最新月度供需报告:2017/18市场年度,中国饲用玉米需求1.46亿吨,较上年度大增9.12%。DDGS、高粱反倾销导致的玉米反替代功不可没。

实际上,国际市场普遍认为,高粱反倾销主要是国家为了配合临储玉米去库存而采取的有力举措。

法律声明

盛达期货有限公司(以下简称“本公司”)。

报告所引用信息和数据均来源于公开资料和合法渠道,盛达期货力求报告内容和引用资料和数据的客观与公正,但不对所引用资料和数据本身的真实性、准确性和完整性做出保证,也不保证所包含的信息和建议不会发生任何变更。报告中的任何观点与建议仅代表报告当日对市场的判断,仅供阅读者参考。阅读者根据本报告做出的任何投资决策及其所引致的任何后果,概与本公司及作者无关。

本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。

本报告版权归本公司所有,为非公开资料,仅供本公司的客户使用。未经本公司书面授权,任何人不得以任何形式传送、发布、复制本报告。本公司保留对任何侵权行为和有悖报告原意的引用行为进行追究的权利。未经授权的转载,本公司不承担任何转载责任。

更多资讯,欢迎扫描二维码!

盛达期货有限公司

(Shengda Futures Co., Ltd)

电话(phone): 0571-82829888

传真(fax): 0571-28289393

地址: 浙江省杭州市钱江世纪城平澜路259号国金中心B座22楼

邮编: 310000

浙工商网监 3300003300000000023780号

浙工商网监 3300003300000000023780号