甲醇大幅上涨,行情能否持续?

发布时间:2018-08-06 阅读数:

作者:申叶妮

从业资格号:F3042126

在化工板块整体氛围大好的情况下,8月2日-3日,甲醇1809合约大幅上涨,周五甚至午盘涨停,日盘收于3121元/吨,夜盘则更加难止上涨之势,达到3295元/吨的高价。

此波上涨的原因究竟为何?当前甲醇供需情况又需如何看待?

一、中国成全球甲醇价格“低洼地”

自今年4月以来,甲醇1809合约在多空博弈下稳中有升,尽管空头几次因需求减少、供应恢复等因素略占上风,基差亦长期处于200元/吨以上,但仍可看出稳定的上涨趋势。当前已至8月初,09合约已临近交割,甲醇价格疯狂上涨,从8月1日的2947元/吨最高至3295元/吨,约上涨350元/吨。

一方面,化工板块整体大幅上涨,PTA由于成本推动及修复贴水需求,率先上涨;甲醇的重要下游PP近期涨势明显,8月2、3日亦快速跟随大幅上涨,最高达10048元/吨,PP价格的上涨导致原本亏损严重的MTO装置利润得到修复,检修的可能性降低,空头预期难以兑现,释放甲醇上涨空间。

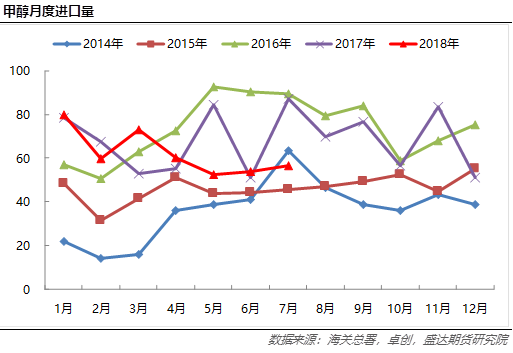

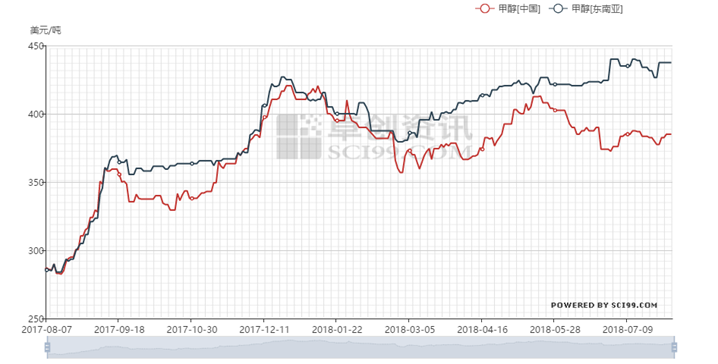

另一方面,人民币持续贬值,中国成为全球价格的“低洼地”,压制进口量的增加。今年,人名币汇率持续拉升,至6月,已对甲醇进口形成较大影响,截至8月3日,在岸人民币兑美元汇率跌至6.83,根据估算,仅人民币汇率,已使得甲醇进口成本抬升约200元/吨。而实际上,甲醇港口价格在空头压制下一直在3050元/吨-3200元/吨之间波动,未出现明显上涨。根据下图,自6月后,东南亚、韩国等地因需求旺盛,甲醇装置开工极不稳定,价格不断上涨,而中国则因供增需减的预期,价格一路下跌后区间波动,使得两地价差拉大。故中东等地除与中国的长约外,多余货物多发往东南亚等地套利,甚至中国也有部分甲醇转口至东南亚。甲醇价格当前处于全球低位,仍有上涨的需要以求增加进口量,使得港口库存顺利累积。

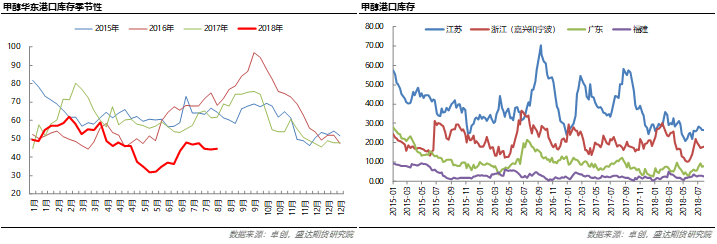

综合来看,1809合约已临近交割,基本面已基本失效,但在甲醇市场供需相对偏紧,进口量难以增加,库存甚至有所下跌的情况下,资金加情绪,推动此波行情上涨。且当前仍有50万手以上的持仓,也就是约250万吨的甲醇,而实际甲醇港口库存仅为55万吨左右,内地亦难有多余库存量,结合增仓及价格暴涨的行情,或存逼仓行为。

二、甲醇供需格局

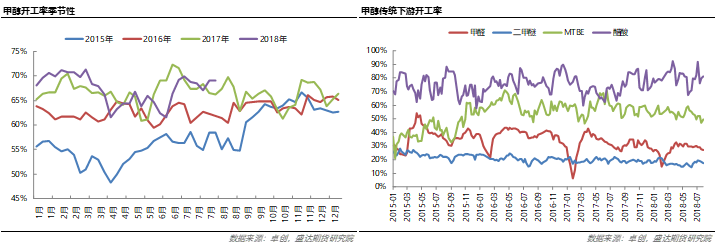

供应方面,年初因利润高位,除受环保限制的甲醇装置,其他装置多满负荷甚至超负荷运行,使得开工率处于高位;而4-5月份,经历了一波国内外甲醇装置集中检修,不论是国内产量还是进口量,都大幅减少;进入6月,甲醇装置陆续重启,供应恢复;而7月,由于西北装置的轮流检修,开工率高位震荡,供应未有明显增加,且进口量难以增加。当前8月,仍有部分甲醇装置预计将重启,供应有增加预期。

需求方面,烯烃装置在5-6月份经历了一波集中检修,开工率突破新低;7月份装置重启后,在20日随着斯尔邦装置的检修,开工率再次下跌,当前短期内烯烃需求偏弱,但若检修装置如期重启,8月中下旬需求将增加。值得关注的是,甲醇的传统下游需求在上半年由于利润良好,开工率一直高位。淡季不淡的传统下游行情下,需求亦将维持高位。

库存方面,港口4-5月处于去库存阶段,6月库存有较大幅度累积,但7月份由于进口远不及预期,沿海库存几乎没有累积。而据了解,甲醇西北内蒙地区部分厂家封盘不报,结合之前所签的中长约,厂家的可流通库存也较低。而下游企业因甲醇价格较高,多随采随用,维持刚需,下游库存亦偏低。

今年至今,甲醇库存偏低且一直难以累积,可见供需相对偏紧,为甲醇价格的上涨提供了一定的支撑。

三、甲醇价格仍存上行空间,警惕风险发生

09合约方面,期货目前仍为贴水状态,市场供需相对偏紧,库存处于往年同期最低位,加之国内甲醇仍低于其他地区价格,结合价格与情绪来看,仍有望冲击3400元/吨。

第三季度,根据上下游开工情况,当前仍然预计供需偏松;但进入第四季度,结合去年的情况,煤化工限产、天然气装置因缺少原料停工等利好因素,预计供需偏紧。故01合约可以寻求机会逢低做多。

而8月5日,郑商所发布甲醇及PTA风险提示函提示市场风险,希望投资者谨慎运行,理性投资。故仍需警惕风险的发生以及交易所的干预。

法律声明

盛达期货有限公司(以下简称“本公司”)。

报告所引用信息和数据均来源于公开资料和合法渠道,盛达期货力求报告内容和引用资料和数据的客观与公正,但不对所引用资料和数据本身的真实性、准确性和完整性做出保证,也不保证所包含的信息和建议不会发生任何变更。报告中的任何观点与建议仅代表报告当日对市场的判断,仅供阅读者参考。阅读者根据本报告做出的任何投资决策及其所引致的任何后果,概与本公司及作者无关。

本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。

本报告版权归本公司所有,为非公开资料,仅供本公司的客户使用。未经本公司书面授权,任何人不得以任何形式传送、发布、复制本报告。本公司保留对任何侵权行为和有悖报告原意的引用行为进行追究的权利。未经授权的转载,本公司不承担任何转载责任。

更多资讯,欢迎扫描二维码!

盛达期货有限公司

(Shengda Futures Co., Ltd)

电话(phone): 0571-82829888

传真(fax): 0571-28289393

地址: 浙江省杭州市钱江世纪城平澜路259号国金中心B座22楼

邮编: 310000

浙工商网监 3300003300000000023780号

浙工商网监 3300003300000000023780号